【PR】

AIを活用したロボアドバイザー(ロボアド)

AIを活用したAI投資のロボット・アドバイザー(=ロボアドバイザー ~ 短縮して、ロボアド)が、富裕層しか受けられなかったなかった金融サービスを一般のサラリーマン層や若年層に提供しつつあります。

なぜならロボアドは、ファイナンシャルプランナー(FP)やファンドマネージャーなどの金融専門家の能力を安価で提供できるからです。

新NISA対応ロボアドバイザー

投資一任型ロボアドバイザーを使用

| サービス (ロボアド提供会社) |

(SUSTENキャピタル・マネジメント) |

WealthNavi (ウェルスナビ) |

|---|---|---|

|

WealthNavi |

||

| 運用資産額 | 非公開(数十億円規模) | 約1兆500億円(24年2月8日) |

| 運用コース | 7種類 | 5種類 |

| 投資先の商品 | 投資信託 | ETF(米国上場) |

| NISA利用時のコスト (年率、税込) |

0.08~0.3%程度 (コストの安さが際立つ) |

0.693~0.733%(手数料、積立時)+0.1%前後(ETFの信託報酬) |

| NISAの利用枠 | つみたて投資枠、成長投資枠 | つみたて投資枠、成長投資枠 |

| 特徴 | 自社で運用する投信を通じて、世界の株式、債券に投資。 NISA利用時のコス卜(投f言の信託報酬)の安さと、「節枠取引」など独自のNISA対応機能が特徴。運用コースは現在5種類だが、より積極的にリターンの獲得を目指す2つのコース(米国株に集中投資する別の投信を併用)を24年春に追加予定。 | 世界の株式や債券、金、不動産のETFに分散投資。「おまかせNISA」機能があり、2つの投資枠を活用しながら資産の購入や資産全体(課税口座も含む)のバランス調整も自動で行う。通常は1.1%(税込み)かかる手数料が、新NISAの積み立て利用時には0.7%前後に下がる(一括投資の場合は0.77~1.1%) |

| 初回最小投資額 | 1円 | 1万円 |

| 積立額 | 1万円~/月 | 1万円~/月 |

| 定期的なリバランス | 随時実施 | 原則年2回以上 |

|

WealthNavi |

投資信託を購入

| サービス (ロボアド提供会社) |

らくらく投資 (楽天証券) |

|

|---|---|---|

|

|

||

| 運用資産額 | 約660億円(24年2月9日) | 約42億円(24年2月9日) |

| 運用コース | 5種類 | 1種類 |

| 投資先の商品 | 投資信託 | 投資信託 |

| NISA利用時のコスト (年率、税込) |

0.4915%(投信の信託報酬) | 1.562%(投信の信託報酬) |

| NISAの利用枠 | つみたて投資枠、成長投資枠 | つみたて投資枠、成長投資枠 |

| 特徴 | 心理テストのような簡単な質問の回答を基に、5種類の運用コース(専用投信を利用)からリスク許容度に合わせたコースを提案。それを踏まえて購入や積 み立て設定をして、NISAでの投資を手軽に始められる。スマホ専用。楽天カード/楽天キャッシュによる積み立てや楽天ポイントの利用も可能 |

ROBOPROを手掛けるFOL10の投資助言を受けて運用される投信。機動的な資産配分の変更が特徴のROBOPROと同等の運用パフォーマンスが見込める。これまでSBI証券の対面チャネでのみの取り扱いだったが、24年3月にネット取引も開始。 |

| 初回最小投資額 | 100円 | 100円 |

| 積立額 | 100円~/月(楽天証券) | 100円/月(SBI証券) |

| 定期的なリバランス | 随時実施 | 月1回 |

|

|

SUSTEN、WealthNaviは課税口座で利用する場合はコスト体系が異なる。WealthNaviは長期利用者向けの手数料優遇あり。ROBOPROファンドの特徴欄にある投資配分の推移は同投信のものではなく、ROBOPROの運用実績データを参考に示したもの。

- 上記の表の資料引用書籍:日経トレンディ 2024年4月号Kindle版P36-P37

NISAならできる3つの投資リスク軽減

投資にまわす資金(生活余剰金)を、どうすればリスクを最大限軽減して投資の初心者が成功するために必要なのは、以下の3点です。

- 「長期投資」資金を長期間、15-20年間運用する

- 「分散投資」地域、特性で値動きのことなる資産に

- 「非課税」新NISAなどを活用する

この3点のメリットを説明します。

【1】長期投資のメリット

- 収益の安定

- 複利の力が利用できる

①収益の安定

収益の安定が生まれる理由は、金融資産を長期にわたって持ち続ける長期投資では、投資の初期では利益が出なくても、長期的に見て収益を平均化できることです。

また、1985年からこれまで20年間、信頼できる投資先であれば誰も損をしていないというデータ(Guide to the Markels|Japan |2Q 2021 ~J.Pモルガン・アセット・マネジメン})もあります。

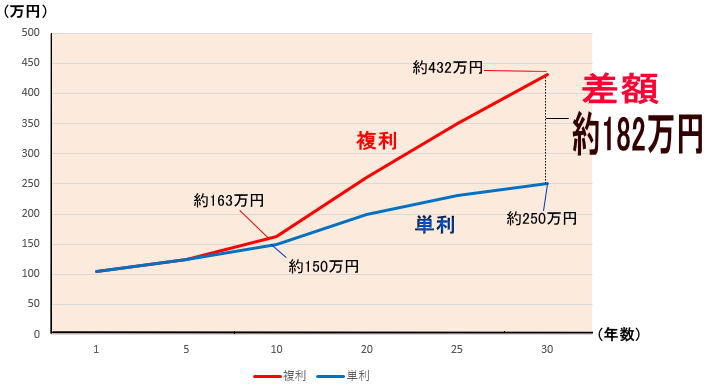

②複利の力が利用できる

複利は、利息計算方法のひとつです。古代ローマ法にも記述がある利息の概念で、相対性理論で有名なアインシュタイン博士が「人類最大の発明」と残すなど、長期の投資パワーを最大化させてくれます。

「複利」は、数年間ではその効果がわかりにくいですが、10年20年と運用期間が長くなればなるほど効果が絶大になります!

- 複利:元金(元手)とそれまでの利息を合わせた金額に利息がつく

- 単利:元金(元手)のみに利息(利子)がつく

![]()

【2】分散投資のメリット

分散投資で価格変動のリスクを減らす

さまざまなものがある投資の対象となる資産は、株式でも国や地域によってその特性が違い、常に同じ値動きをするわけではありません。

債券は、株と対比的な値動きをするので、分散対象になります。

このように、「分散投資」は、値動きの違いに着目し、同じ方向に価格が動かないように組み合わせをする、また投資時期を集中させずに資産を購入することを言います。

株式相場の世界では、先人が、その経験を基にして、さまざまな格言を残しています。

欧米で古くから言われる「Don’t put all your eggs in one basket.」

「タマゴは1つの籠(かご)に盛るな」

「卵を1つの籠にすべてタマゴを乗せたら、その籠を落としたときに全部割れてしまいまうが、複数の籠に卵を分散すれば1つの籠を落としても、籠の卵が割れて駄目になったとしても、他のカゴの卵は影響を受けずにすみ、やがて「ヒヨコ」が生まれ鶏(にわとり)に育つ可能性がある」との意味で、分散投資を行うことにより資産が安全でいられるというたとえです。

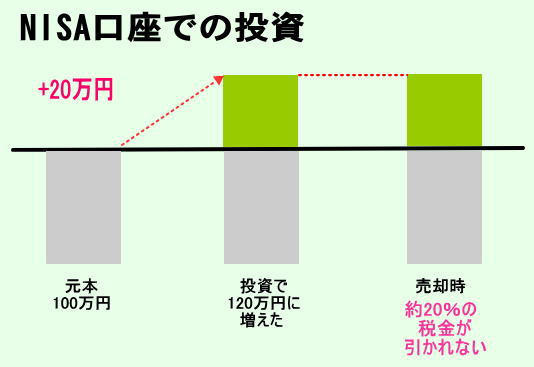

【3】非課税のメリット

「非課税」を利用しないと損をする

非課税を利用するとは、新NlSAを活用して投資をすることです。

NlSAを活用することで、生涯、最大1,800万円までその利益は非課税になります。

現在、株の売り買いは利益に対して20.315%の税金がかかりますので、株式売買で100万円利益が出たら約20万円の納税義務があるのをNlSAでは、納税義務が無くなるというわけです。

つまり、2041年に60万円で利益がでた場合でも、また2061年から40年間運用して200万円に利益が膨らんでいたとしても、税金がかからなくなったのです♪

非課税の期間がずっとつづく、とても大きなメリットです。

新NISAの基本

新NISAは、以下の2つの種類に設けられ、同時利用が可能です。

- 「つみたて投資枠」

- 「成長投資枠」

これまでつみたてNISAと一般NISAは併用できませんでしたが、その不便さを解消されます。

| 変更点 | 2023年までのNISA | 2024年からの「新NISA」 |

|---|---|---|

| 制度内容 | 「つみたて」「一般」 「ジュニア」にNISA口座 が分かれている。 併用は不可。 |

「つみたて投資枠」「成長投資枠」の2つの枠があり、1つの口座で併用が可能 |

| 口座開設期間 | 「つみたてNISA」:2042年まで* 「一般NISA」=2028年まで* |

恒久 |

| 非課税保有期間 | 「つみたてNISA」:最大20年間 「一般NISA」:最大5年間 |

無期限 |

| 年間投資枠 | 「つみたてNISA」:40万円 「一般NISA」:120万円 |

※併用する場合、最大360万円 |

| 非課税保有限度額 | 「つみたてNISA」:年間40万円×20年間=800万円 「一般NISA」:年間120万円X5年間=600万円 |

1800万円 ※成長投賢枠上限は1200万円まで |

*新NISAの口座は旧NISA口座から自動で更新されます。

新NISAの改良内容

- つみたて投資枠:言葉通りコツコツ積み立てるものです。つみたて投資枠で購入できるのは、これまでのつみたてNISAと同様、中長期の運用に適した投資信託のみです。

- 成長投資枠:株式の購入もできますし。つみたて投資枠で決められた投資信託以外にも自由に投資できます。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円(毎月10万円まで) | 240万円 |

| 非課税保有期間(注1) | 無期限化 | 無期限化 |

| 非課税保有限度額(総枠)(注2) |

1,800万円※枠の再利用が可能 |

|

| 1,200万円 | ||

| 口座開設期間 | 恒久化 | 恒久化 |

| 投資対象商品 | 長期のつみたて、分散投資に適した投資信託 [旧つみたてNISA対象商品と同様] |

上場株式・投資信託等 [①整理・監理銘柄②信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等を除外] |

| 対象年齢 | 18歳以上 | 18歳以上 |

| 旧制度との関係 | 2023年末までに旧型の一般NISA及びつみたてNISA制度において投資した商品は、新しい制度の外枠で、旧制度における非課税措置を適用 ※旧制度から新しい制度へのロールオーバー(乗り換え)は不可 |

|

旧NISAの3倍投資できる新NISA

| つみたて投資枠 | 成長投資枠 |

|---|---|

|

|

「つみたて投資枠」で買えるおすすめ銘柄は「成長投資枠」でも買える。とくに使い分けの必要はなく、年間360万円のひとつの枠と捉えればよい。→旧NISAでは年間最大120万円だった。

ロボアドバイザー各社の比較

| 投資一任型 | |||

|---|---|---|---|

| 名称 | THEO | MSV LIFE | FOLIO |

| 正式サービス開始(年月) | 2016/02 | 2016/09 | 2020/01 |

| 最低投資額 | 1万円 | 1,000円 | テーマ投資【非ロボアド】:1万円から。テーマによって投資できる金額が異なる。

おまかせ投資:10万円から |

| 実運用またはモデルポートフォリオの年間最大費用(手数料) | 0.65%~1.00(税抜) (税抜き、ETF経費は含まず) |

0.991%未満 (税込み) |

・テーマ投資:0.5%(税抜)。テーマを売買する際は、各銘柄ごとに売買代金の0.5%(税抜)の取引手数料※2をいただいております。

おまかせ投資:預り資産の年率1%(税抜)運用額が3000万を超える部分には、年率0.5%(税抜)の割引料率が適用。 |

| 積み立て投資 | 対応 | 対応(顧客の約9割が毎月積み立て) | 未対応。 |

| 運用資産残高 (億円) |

約106 (法人向け含む) |

約20 | |

| 投資商品 | 米国上場ETF (ドル・円の為替交換手数料なし) |

専用バランス型ファンドを通じて国内外上場のETF | 「テーマ投資」:株式 |

| NISA | 未対応 | 未対応 (提携販社の判断による) |

未対応 |

| 詳細 | |||

ロボアドのメリット

AIが学習機能を持っていることで、さまざまな顧客の事例が集まるほど、それぞれの顧客向けにより精緻にカスタマイズしたアドバイスが可能になるのがロボアドのメリットの1つです

ロボアドメリットのまとめ

- 人の関与を極力削減した資産運用

- 自動リバランス機能

- 安価な手数料

- 低い最低預かり金額

- 使いやすいユーザーインターフェースとアプリ

- 人の関与を極力削減した資産運用

従来の大手銀行や証券、投資信託会社の営業マンやFPが資産運用の相談に乗りながら運用する投資信託は、金融資産を数千万円以上持つ層で、最低投資金額は通常1000万円以上。

手数料も販売手数料と運用商品の信託報酬を合わせ2~3%と高く、一般のサラリーマン向きとは言えませんでした。

それに対し、ロボアドの最低預かり金額は、

- WealthNavi(ウェルスナビ)30万円

- 楽ラップ 10万円

- THEO (テオ) 1万円

- MSV LIFE(マネラップ) 1,000円

で、手数料は税込みで1%前後です。

伸びるAI投資のロボットアドバイス市場

市場規模は現在は500億程度(2017年秋現在)、運用者数は3万人程度と、まだまだ小粒です。

しかし、『NRI(野村総合研究所)予測』による市場のポテンシャルは4.3兆円です。

実際、ロボアド発祥の地、アメリカ合衆国(USA)のロボットアドバイザー(ロボアド)の市場は、既に盛り上がっていまして、日本のはるか先を走っています。

中には、日本のGDPに等しい500兆円規模の資産を運用する会社もあります。

それは、10年以上前に数々のAI投資が生まれ、顧客の数を増やしてきたことと、巨大な資産を運用する老舗の金融大手も早くから導入し、伸びるロボアド市場でのシェア争いを続けてきたからです。

最近では、大手資産運用会社がベンチャー企業を買収するなど、業界再編の動きも始まっています。

ロボアド会社選択時の2ポイント。

ロボアドに関しては、会社を選ぶ時のポイントは、2つあります。

- ①ロボアド投資にかかる手数料。

- ②ロボアドが実際に投資する金融商品の内容。

です。